儲蓄和投資,究竟哪個比較重要呢?在這篇文章中,我想借用時間投顧廖國峰總經理在一次演講中所舉的「月入三萬的收銀員」和「月入八萬的副教授」的例子,來討論儲蓄和投資的重要性。

廖總的例子-收銀員vs.副教授

時間投顧的廖總在一場投資講座中提到投資的重要性。他舉了一個例子,說明一個月入八萬的副教授和一個月入三萬的收銀員,所過的生活品質可能是一樣的。為什麼呢?以下是他假設的例子。

(1) 一個月入八萬的副教授,每個月花兩萬,剩下的薪水拿去放定存,年息1%; (2) 一個月入三萬的收銀員,每個月同樣花兩萬,剩下的薪水拿去投資,年報酬率10%。

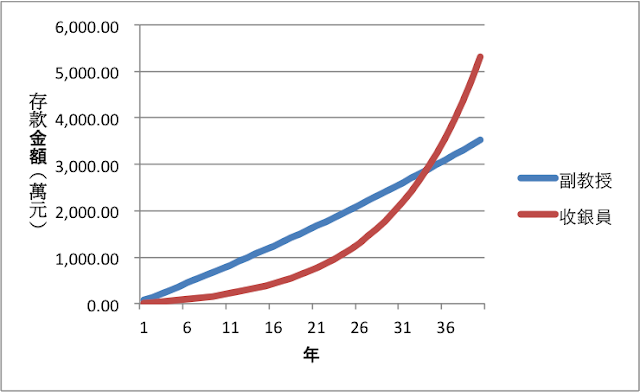

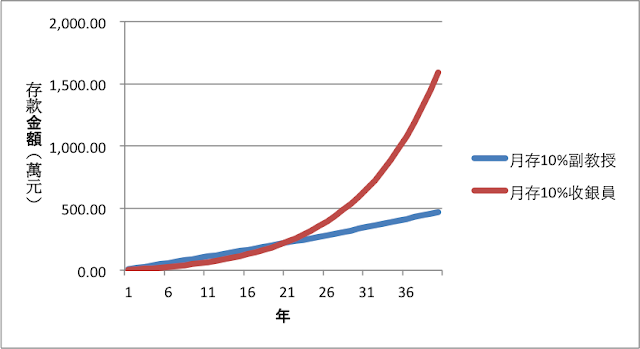

在這樣做的第33年,兩人的存款會是一樣的;而在33年後,收銀員的存款會遠多於副教授。兩人的存款隨時間的推進如下圖所示,圖中橫軸是時間(年),縱軸是存款金額(萬元)。當然,這是不考慮薪水會隨著時間而增加的狀況,以及通貨膨脹的影響。

這個例子毫無疑問說明了投資的重要性,特別是複利的時間威力。但這也讓我想到另一個強調儲蓄重要性的例子。

30多歲就財務自由的Winnie的例子

這個例子是30多歲就退休環遊世界的Winnie所提出來的。Winnie和老公老J兩個人都希望能在年紀輕輕就達到財務自由,因此他們省吃儉用,儘其所能地存下絕大多數的收入,並藉由具有穩定收益的投資,在30多歲就達到財務自由。

Winnie夫婦十分強調儲蓄在財務自由中的重要性。他們提出一個計算表,實際計算了在不同的儲蓄比例下,不同投資收益的影響。結論是這個樣子的:如果一個人每個月只存下10%的收入,投資收益3%和10%對於達到財務自由所需的時間相差了30年;而當存款率為60%時,這個差異將縮減到3年。換句話說,如果一個人可以存下60%的存款,理論上可以在10到13年間達到財務自由(詳情請見Winnie的部落格,最簡單的財務自由概念一文)。

Winnie的例子說明了儲蓄的重要性。換句話說,儲蓄才是真正決定何時達到財務自由的最關鍵因素。

這兩個例子看起來似乎都有道理,但為什麼會得到看似衝突的結論呢?在聽完廖董的演講後,我很快地想了想,認為很可能兩人的說法並不衝突,只是所描述的時間點不同:Winnie描述的是較前期的情況,而廖總強調的是較後期的情況。換句話說,副教授確實是比收銀員要早達到財務自由,但若將時間拉長來看,收銀員的存款反而勝過副教授。

讓數據說話

Winnie網頁中的表格其實已經很清楚了,所有人不論收入多少,都可以查表大約估計出達到財務自由所需的時間。但為了更清楚顯示廖總所舉的副教授和收銀員的例子與Winnie表格的對照,我決定直接以廖總的例子來計算。

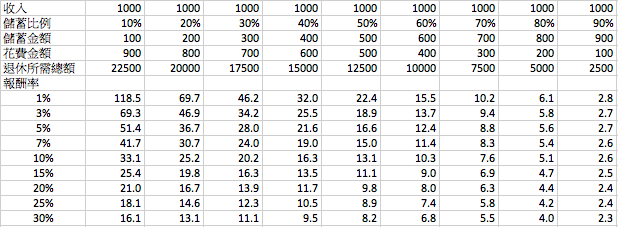

為了確認我的計算無誤,我先以Excel複製出Winnie網頁上的表格。複製的結果如下圖所示,這個表計算的結果與Winnie的結果是一模一樣的。

稍微說明一下。收入是年收入,都是1000,儲蓄比例則為10~90%。在這個比例下,先計算出花費的金額和儲蓄金額,然後以Winnie所使用的4%法則計算出退休所需的總額(即以年支出金額除以4%來計算退休所需金額)。最後是計算投資報酬率在1%~30%之下達到退休所需總額的時間。[註:4%法則另見文末補充]

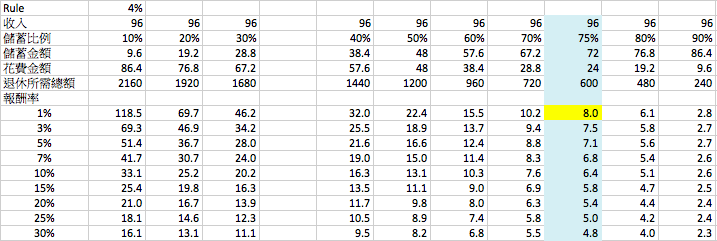

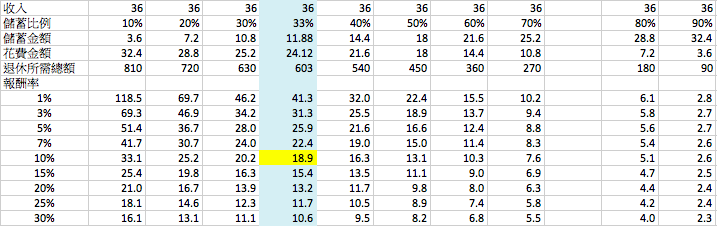

接著,將收入的數據改為廖總的例子:年收入96萬的副教授和年收入36萬的收銀員。兩人在不同儲蓄比例和不同投資報酬率的情況下達到財務自由所需的時間。

副教授:月收入8萬,花2萬。故年收入為96萬,儲蓄率為75%。根據4%法則,600萬即能達到財富自由。因投資報酬率為1%,故需以8年的時間達成600萬存款的目標。

收銀員:月收入3萬,花2萬。故年收入為36萬,儲蓄率為33%。根據4%法則,同樣是600萬能達到財富自由。因投資報酬率為10%,故需以18.9年的時間才能達成600萬存款的目標。

小結一下兩個表格。從兩個表可以看到,以Winnie所依據的4%法則,無論是副教授或是收銀員,達到財務自由所需要的金額都是600萬。而副教授在工作8年後即可達到財務自由,收銀員則需要工作18.9年才能達到財務自由,兩人仍有近11年的差距。而這時間,遠少於兩人存款相同的時間(約33年)。因此,Winnie描述的階段是在廖總例子中的前段。而後段,則會出現廖總所說的,收銀員的財富累積得比副教授還要快的現象。

所以,廖總和Winnie兩人的說法看似衝突,實則並沒有衝突。

這些數據還告訴我們什麼?

除了解釋Winnie和廖總的說法並不衝突外,這些計算還告訴我們一些事情。

(1) 如果你是副教授,或是收入稍高的一群。倘若你能存下大多數的收入,例如上例中的75%,那麼,1%和10%的投資報酬率對達到財富自由的影響只有1.6年(8年vs.6.4年)。換句話說,把心力花在工作上,累積自己的專業,可能是比較聰明的選擇。

(2) 如果你是收銀員,或收入較低的一群,你努力存下如上例中33%的收入,那麼1%和10%投資報酬率的影響是22.4年(41.3年vs.18.9年),加強投資的功力,以錢滾錢可能是比較聰明的選擇。

(3) 如果你是收銀員,或收入較低的一群,但你實在無法存下太多收入,假設你只能存下10%的收入,那麼就算你能達到10%的投資報酬率,你依然得花上33年才能達到財務自由(以上述收銀員的例子來說是存到810萬)。但如果你連投資都不懂,只把錢放定存,這輩子你恐怕都得為錢煩惱。

(4) 同樣地,就算你是高收入的一群,或是文中的副教授,只要你把賺來的錢都花到每月只能存下10%,結果是和前面第三種人是一樣的(但因為支出較多,達到財務自由需要2160萬)。

說到這裡,你會發現無論收入是多少,重點其實都在於你能存下收入的多少比例,這比例決定了你多久可以達到財務自由(換句話說,副教授的計算表和收銀員的計算表,雖然收入不同,但數值是一樣的)。Winnie強調的就是這個。

但是,Winnie並沒有把故事講完。故事的結局,由廖總接力講了下去。讓我們來看看。

40年後的故事結局

上面這些人,過了四十年,會發生什麼事呢?我們來看看其中四種情況-廖總提到的存下75%收入副教授和存下33%收入的收銀員,以及只存下10%收入的副教授和收銀員。

(1) 努力工作、努力存錢(75%儲蓄率)但只存定存的副教授在工作40年後(拿到博士學位很費時,所以事實上很難到40年,30~35年比較可能),存到3500萬元。

(2) 努力工作、努力存錢(33%儲蓄率)也努力學習投資並獲得10%報酬率的收銀員在工作40年後,存到5300萬元。

(3) 努力工作但存不下太多錢(10%儲蓄率),存下的錢都放1%定存的副教授在工作40年後,存到470萬元,遠低於達成財務自由所需的2160萬。

(4) 努力工作但存不下太多錢(10%儲蓄率),但把握了存下的少數錢來成功投資每年得到10%報酬率的收銀員在工作40年後,存到1600萬元,遠高於達成財務自由所需的810萬。

其中(1)和(2)見一開始的圖,(3)和(4)見下圖。

令人驚訝地,存款最少的是薪水高、存不下錢又只會將存下的錢丟入定存的副教授,而不是把握10%存下來少少錢拿來成功投資的收銀員!但若收銀員努力工作但花掉大多數錢(儲蓄率10%),剩下少少的薪水又只會存1%定存的收銀員,在辛苦工作40年後,就更慘不忍睹了,只會存下170萬元。

你的選擇是什麼?

看完上面的計算後,不曉得你有什麼感想呢?

是的,如果你是省吃儉用一族的人,也一直都能維持這樣的習慣,那麼一輩子好好努力工作應該不太需要擔心,就算無法累積很多財富,至少存下來的錢也肯定夠生活。

但如果你喜歡享受,或是雖然收入不多但喜歡對自己好一點,那麼務必要好好學習投資,就算只拿出10%的薪水來投資,在複利的時間威力下,40年下來,也將擁有一筆不小的財富。

怕的是如果你存不了錢又沒有意識到投資重要性,這麼一來無論收入高低,40年後所存下的錢都不太夠用。

怎麼用文字做結論,就好像老生常談,也好像很熟悉?

我們常常看到副教授或月入數百萬的高薪工作者,反而比較傾向選擇穩定獲利的理財方式,因為只要有穩定的高於定存的獲利,就足以讓他們存下來的收入經由複利的威力達到顯著的效果。同樣地,我們也可以看到,許多老師雖然收入不錯,但不諳投資,只會將錢放在銀行定存,錢又花得比較隨心所欲,到退休時,才發現自己好像沒多少錢可用。

好吧,至少這表示這個結論沒有太大的錯誤。那麼,你的選擇是什麼呢?儘可能存下大多數的錢?還是想花就花但努力以錢滾錢?或是,既存錢又滾錢?

你可能會有的問題–4%法則到底是什麼?計算出來的結果可信嗎?

說了這麼多,你可能會有個問題,4%法則可信嗎?以上述副教授和收銀員的例子,居然只需要600萬就可以達到財務自由!這怎麼可能呢?當然以上述副教授和收銀員的例子來說,一個月花兩萬元,一年花24萬元,這肯定要十分節儉才有可能,特別是在天龍國。但這不會是大多數人的生活,因此600萬肯定是低估。或許你可以試著算算看,以自己的年支出,需要多少存款才能達到財務自由。

至於4%法則,Winnie的網頁–提早退休的答客問–Part 1 關於收入與存款一文中有提到一些可以參考的資料。至於信或不信,就看你相不相信過去的研究和這些研究所基植的假設了。這邊我就不多做評論。如果你比較保守,覺得4%法則低估了達到財務自由需要的金額,也可以用3%甚至2%去試算;或是以退休第一年的花費來做為4%法則的計算基礎(而非以目前支出的4%去算)。但如果你像Winnie一樣,每年花的錢少於退休金的4%,又能穩定維持5%的投資報酬率,每年的存款理論上是不減反增的(也就是(1-0.04)*1.05=1.008),是故也能達成財務自由的目標。

ps.對Winnie達到財務自由的方式有興趣的話,也可以參考下列文章。